クレジットカードの発行枚数統計は、「日本にカードがどれくらい普及しているか」だけでなく、 加盟店・カード会社・利用者それぞれの運用課題(管理、セキュリティ、プロダクト設計)まで示唆してくれます。 本記事では、一般社団法人日本クレジット協会の発行枚数調査(PDF)を手掛かりに、毎年数字が変わっても使える“読み方”に絞って整理します。

まず押さえる:発行枚数は「保有者数」や「利用頻度」とは別物

- 発行枚数:発行されたカードの枚数(複数枚持ち・家族カード・法人カードを含む)

- 保有者数:カードを持つ人の人数(発行枚数とは一致しない)

- 稼働(アクティブ):実際に使われているカード(発行枚数より少なくなるのが一般的)

したがって、発行枚数は「市場規模の目安」にはなりますが、施策設計では内訳(家族・法人)と、 複数枚持ちが前提の世界観をどう扱うかが重要になります。

直近公表値(例):全体・家族・法人の3点セットで見る

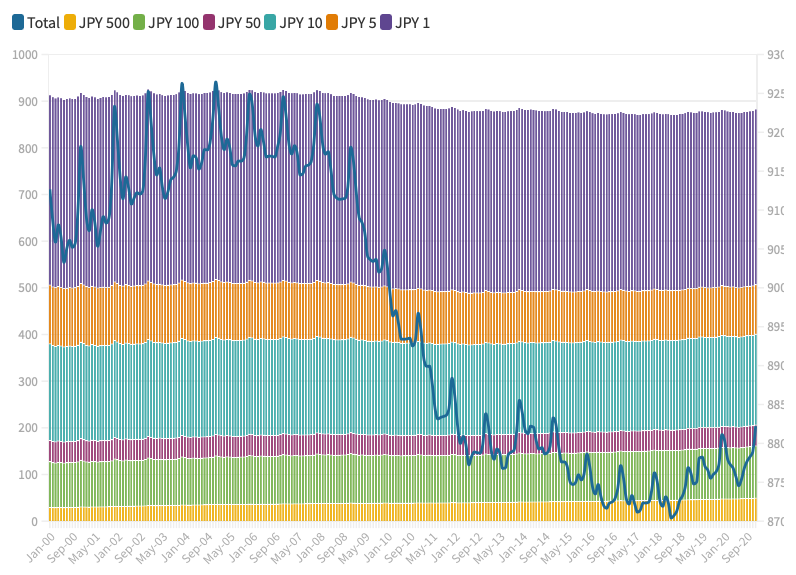

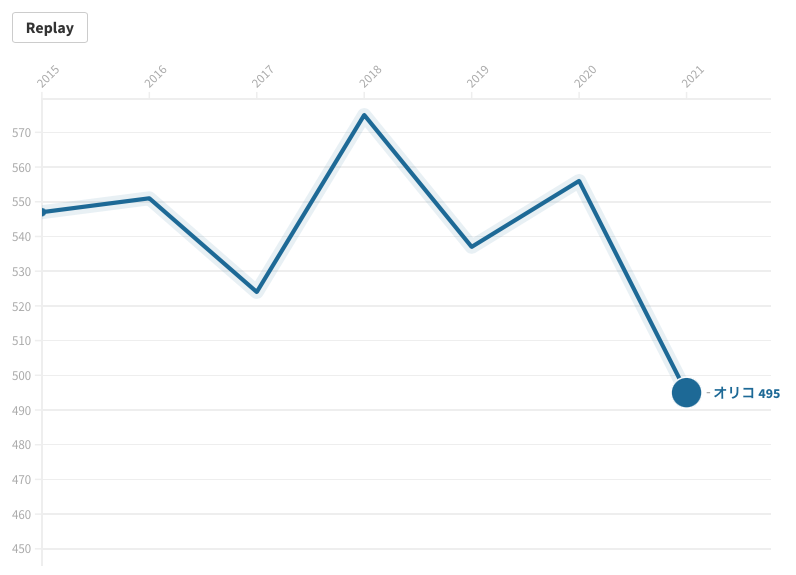

直近の調査では、クレジットカード発行枚数は約3億枚規模で、内訳として家族カードと法人カードが示されています。 また前年差(増減)も公表されています。

| 区分 | 枚数(例) | 読み方のポイント |

|---|---|---|

| クレジットカード全体 | 3億1,364万枚 | 複数枚持ちが“標準”であることを示す |

| 家族カード | 2,479万枚 | 家計・ポイント集約・与信の“拡張”として使われやすい |

| 法人カード | 1,169万枚 | B2Bのカード化(経費・請求支払い等)の広がりを示唆 |

| 前年差 | +1.6% | 成熟市場でも緩やかに積み上がる(運用コストも増える) |

出典の数値例:2024年3月末時点の発行枚数(全体・家族・法人)および前年差。最新値は協会公表資料(PDF)を参照してください。

この統計から読み取れること(更新不要の示唆)

1) “複数枚持ち”を前提に、プロダクトと運用を設計する必要がある

- 利用者は「メイン」「サブ」「バックアップ」「特典用」など、用途でカードを使い分ける

- カード会社は、新規獲得だけでなく利用の定着(稼働化)が成果に直結する

- 加盟店は、決済手段の入口である以上、支払い体験の失敗(通らない・本人確認で離脱)を最小化する必要がある

2) 家族カードは「家計の集約」と「リスク管理」が同時に進む領域

- メリット:支出の見える化、ポイント集約、家族の決済利便性

- 注意点:利用枠・利用通知・明細確認など、“見える化設計”が不十分だと不正/使い過ぎに気づきにくい

3) 法人カードは“経費精算のDX”だけでなく「与信・不正・統制」もテーマになる

- 法人領域は、支払いプロセス短縮(請求書→カード化)で効率化メリットが大きい

- 一方で、権限管理(発行・停止・上限)や利用モニタリングなど、統制設計が重要になる

実務チェックリスト(カード会社・加盟店・利用者)

カード会社/決済事業者

- 複数枚持ち前提で、メイン化(稼働化)を促す体験設計になっているか

- 休眠カード/低頻度カードの不正検知・利用通知の設計が十分か

- 家族・法人の権限/上限/通知設計が分かりやすいか

加盟店(EC/対面)

- 本人認証や不正対策を“強める”だけでなく、離脱率との最適点を運用しているか

- カゴ落ち・否決・認証失敗のログを見て、改善サイクルを回せているか

利用者

- カードは「役割(メイン/サブ/固定費/旅行/家族)」で整理し、増やしすぎない

- 利用通知と明細確認を習慣化し、低頻度カードほど注意する

まとめ

発行枚数の統計は、単なる“普及”の指標ではなく、家族・法人といった内訳を通じて 「決済体験」「運用」「統制」「セキュリティ」の論点を浮き彫りにします。 数字そのものは毎年更新されますが、本記事の読み方(内訳で判断する、複数枚持ちを前提に設計する)は変わりません。 最新の具体値は、協会公表のPDFを参照してください。

- (一社)日本クレジット協会の調査結果に基づく統計を加工して作成

- 2014年より、集計項目の見直しを行い、新たに内数として「家族カード」「法人カード」を追加

- 結果は、当該調査時点での結果であり、前年比の算出にあたり必ずしも対象会社および社数は一致していない

- 自由に使ってもらってオッケーです

出典:https://www.j-credit.or.jp/information/statistics/download/toukei_inumber_b.pdf

コメント